O QUE É O TESOURO DIRETO

O Tesouro Direto é um programa criado em 2002 pelo Tesouro Nacional – órgão responsável pela gestão da dívida pública – para permitir que pessoas físicas comprem papéis do governo federal pela internet.

Portanto, trata-se de uma das formas do Governo Federal emitir dívida para financiar suas atividades.

Nesse sentido, qualquer pessoa pode “emprestar” dinheiro para o governo através da compra de um título do Tesouro Direto.

Com R$ 30 já é possível começar a investir no Tesouro Direto.

Ao comprar um título, o Tesouro Nacional paga juros sobre o valor investido durante o tempo da aplicação.

Importante lembrar, que pelo fato de ser emitido pelo Governo Federal, trata-se do investimento com menor risco do mercado, pois em caso de dificuldades, o Governo poderia imprimir dinheiro para pagar suas dívidas, diferentemente de bancos e empresas.

QUAIS OS TIPOS DE TÍTULOS

Existem 3 tipos de títulos públicos e suas remunerações podem ser prefixada, pós-fixada ou indexada a um índice de inflação.

O primeiro deles é o TESOURO SELIC(LFT) que tem uma taxa pós-fixada que varia de acordo com a meta da taxa Selic.

Este título é o mais próximo que temos dos tradicionais CDBs dos bancos.

O segundo é o TESOURO PRÉ-FIXADO (LTN), que paga juros que são definidos na hora da compra.

Portanto, se você comprar um título, com vencimento em janeiro de 2025 que paga juros de 10%, independente de quanto varia a taxa de juros até o período, você receberá a taxa combinada de 10%.

O terceiro título é o TESOURO IPCA+ (NTN-B), que é corrigido pelo IPCA, que é o índice oficial de inflação no Brasil, mais a taxa de juros acordada na hora da compra.

Portanto, se você comprou um título IPCA + 5% com vencimento em 2030, receberá todo o valor corrigido pela inflação no período mais os juros de 5%.

Tanto o TESOURO PRÉ-FIXADO (LTN), quanto o TESOURO IPCA+ (NTN-B), tem as opções com pagamentos semestrais de juros. Essa opção é interessante para quem quer receber uma renda a cada semestre para custear suas despesas.

MARCAÇÃO A MERCADO

Um cuidado importante que se deve ter na hora de investir nos TESOURO PRÉ-FIXADO (LTN) e TESOURO IPCA+ (NTN-B), é que eles sofrem marcação a mercado durante o período contratado.

Então, isso quer dizer que caso você queira resgatar esses títulos antes da data final combinada, dependendo de quanto estiverem as taxas no momento, eles podem estar valendo mais ou menos do que o esperado.

Por exemplo, se você contratou um TESOURO PRÉ-FIXADO (LTN) com vencimento em janeiro de 2025 que paga juros de 10%, mas em 2023 as taxas estiverem em 15%, muito provavelmente seu título estará valendo bem menos.

Isso acontece pois faz muito mais sentido comprar o título de 15% no momento do que o de 10% e aí o mercado faz a conta de quanto deveria valer o seu título para que a rentabilidade fosse 15% até o vencimento.

A mesma coisa acontece com o TESOURO IPCA+ (NTN-B)

Já o TESOURO SELIC(LFT) não sofre essa marcação a mercado, pois ele varia de acordo com a taxa de juros vigente.

CUIDADOS E ESTRATÉGIAS

Portanto, como vimos nos exemplos anteriores, cada título tem uma característica diferente e o investimento em cada um deles deve ser feito de acordo com a estratégia mais aconselhável à sua carteira.

O TESOURO SELIC(LFT) é ideal para reservas de emergência e para aquele dinheiro que você pode precisar no curto prazo.

Já o TESOURO PRÉ-FIXADO (LTN) deve ser adquirido quando há a perspectiva de que a inflação e a taxa de juros permaneça estável ou caia no curto e médio prazo. Desta forma você conseguirá um rendimento maior que o TESOURO SELIC(LFT).

O TESOURO IPCA+ (NTN-B) também deve ser adquirido quando há a perspectiva de que a inflação e a taxa de juros permaneça estável ou caia no curto e médio prazo, mas ele tem uma proteção maior no caso de a inflação disparar.

IMPOSTO DE RENDA

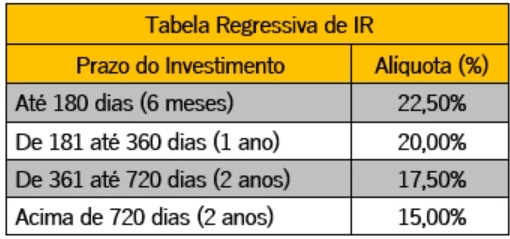

Importante ressaltar que a tributação funciona da mesma forma que os demais investimentos de renda fixa seguindo a tabela regressiva.

CONCLUSÃO

O TESOURO DIRETO é uma excelente alternativa de investimento em renda fixa para o pequeno investidor e se investido com disciplina e estratégia, pode ser uma ótima opção de acúmulo de patrimônio e que gere renda passiva.

Leia também: